ETH储备公司成美股新宠盘点4家明星企业的业务与

从喊出「以太坊是数字时代的石油」,到 EthCC 上出现 「ETH 要涨到 1 万」的口号... 还有什么能重振 ETH ?

随着「比特币储备」成为美股上市公司的新潮流,以太坊储备,已经成为美股市场的新宠儿。

比如上周,SharpLink 宣布再次购买了 7689 枚 ETH,使其成为了拥有 ETH 储备最多的上市公司;昨天其股价(SBET)也上涨了近 30%;

而专注于比特币挖矿的矿企 BitMine(BMNR),近日也宣布启动 2.5 亿美元的 ETH 资产储备计划,意图效仿微策略。该公司的股价在 1 个月内已经上涨了 16 倍,短期财富效应甚至已经超过某些 Meme 币。

还有更加激进的 Bit Digital,主营业务为比特币挖矿和以太坊质押,直接宣布全面转向以太坊并出售比特币,昨天其股票 BTBT 盘中一度上涨约 20%。

这 4 家企业,是最近美股积极拥抱以太坊叙事的一个缩影,也是资本市场风口浪尖的明星。

投机的资金注意力有限,市场往往记不住更多的后来者,于是你能看到它们争先恐后的官宣,要的就是一个明确的姿态和心智定位。

我们也盘了盘这几家公司在业务和背后资源上的异同,为更多关注币股联动的玩家们提供一些参考。

SharpLink Gaming(SBET)主营业务是线上体育博彩。此外也与体育媒体公司合作,帮助其制定战略、产品和创新解决方案。

不过,2024 年该公司的营收仅 366 万美元,同比暴跌 26%;当年还通过出售了部分业务才实现扭亏为盈。

在转型前,SBET 市值约 1000 万美元,股价徘徊在退市边缘(低于 1 美元),股东权益不足 250 万美元,面临合规压力。其传统业务增长有限,难以在竞争激烈的博彩行业中突围。

大规模融资收购 ETH,也让它成为了全球最大的公开交易 ETH 持有者之一,仅次于以太坊基金会。

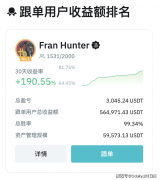

公开资料显示 SBET 超过 95% 的 ETH 都被部署在流动性质押协议中,目前已获得 322 个 ETH 的质押奖励。

通过质押产生的现金流,确实能对优化资产负债表产生正面影响,但更重要的在于这种策略不仅优化了财务结构,还让 SBET 从一家挣扎于退市边缘的小公司,摇身一变成了资本市场追捧的「加密概念股」。

在主营业务瓶颈和以太坊ETF热潮的大背景中,SBET 的转型更像是一场豪赌,高 ETH 占比也让其极容易受到币价波动的影响,毕竟 ETH 跌起来比 BTC 剧烈的多。

从名字上就可以知道,BitMine Immersion Technologies(BMNR)是一家比特币挖矿公司,依靠浸没式冷却技术在德克萨斯和特立尼达的矿场掘金区块链。

2025 年第一季度,公司营收 331 万美元,但高能耗和低利润率(2024 年净亏损 329 万美元)让它举步维艰。在转型前,BMNR 市值仅 2600 万美元,其挖矿业务受制于高成本和激烈竞争,增长空间有限。

6 月 30 日公司宣布私募募资,计划购入约 95,000 枚 ETH,但实际持有量尚未披露。不过消息公布后,BMNR 的股价从 4.50 美元飙至 111.50 美元,6 月以来暴涨 3000%。

同时,股价上涨也推高了 BitMine 的市值,目前在 57 亿美元左右。与 SBET 不一样的是,BitMine 仍保留了原有的 BTC 挖矿业务,这也显得做 ETH 储备更像是短期叙事。

该公司专注于区块链基建,成立于 2014 年,是纳斯达克上市的早期区块链企业之一。其核心业务聚焦于以太坊及其他权益证明(PoS)区块链网络的基础设施运营,主营业务包括运行以太坊节点和提供数据分析平台 ChainQ,为 DeFi 和企业提供质押和数据服务。

2024 年,BTCS 营收约 260 万美元,同比下降 12%,主要因节点运营成本高企和市场竞争加剧。净亏损达 580 万美元,陷入高投入低回报的财务困境。

BTCS 自 2021 年起持有 ETH 并运行验证者节点,积累了 14,600 枚 ETH,远早于前述两家上市公司的 ETH 储备计划;今年 6-7 月,BTCS 加速 ETH 积累,通过 AAVE DeFi 借贷和传统融资,并于 7 月 8 日发布公告,计划开展 1 亿美元的募资计划进一步扩大 ETH 持仓。

客观来说,增持 ETH 可以增强 BTCS 主营业务中验证者节点的质押能力,提升 gas 费用收入和市场竞争力。市场也相当买账,这波公告这也使得 BTCS 的股价单日暴涨超 100%,从 2.50 美元升至 5.25 美元。

Bit Digital, Inc.(BTBT)是一家总部位于美国纽约的区块链技术公司,成立于 2015 年,最初专注于比特币(BTC)挖矿,2022 年起逐步布局以太坊质押(staking)基础设施,另外还有 GPU 云算力和资管服务等业务。

同样该公司在财务上也陷入亏损,财报显示 2025 年第一季度,营收 2510 万美元,会计口径调整后其亏损在 4450 万美元左右。

很明显,这 4 家公司都有着财务状况差、市值低的特点,与加密市场某些没有收入的低市值协议有类似之处,在获得了叙事和关注之后快速拉升。

Bankless 创始人 David Hoffman 在最近的一篇文章中,对 ETH 储备现象有着一个非常深刻的洞见:

「策略很简单:把 ETH 纳入资产负债表,然后把 ETH 推销给华尔街 ...以太坊本身就有很多叙事亮点,ETH 需要的只是一个足够有活力、能让华尔街兴奋的人」。

人脉和资源,连接着加密叙事走进传统资本市场。从币圈大佬到投行巨擘,这 4 家公司背后也有着不同的关键人物。

从濒临退市到 ETH 最大持有者,背后离不开以太坊联合创始人Joseph Lubin的操盘。

2025 年 5 月,Lubin 加入 SBET 董事会,担任主席,亲自推动 4.63 亿美元的融资。而这背后也与曾经投过以太坊生态各类项目的加密 VC 们有着紧密的联系:

尽管有社区质疑这是以太坊基金会的阴谋,但 Lubin 的人脉和 ConsenSys 的资源,无疑让 SBET 有成为以太坊华尔街化先锋的能力。

Thomas Lee,华尔街知名策略师、Fundstrat 联合创始人,以精准预测闻名,是 BitMine(BMNR)ETH 储备战略的幕后推手。

「说白了,我选择以太坊的真正原因是稳定币正在爆发。Circle 是五年内最好的 IPO 之一,市盈率 100 倍 EBITDA,给一些基金带来了非常好的表现 ...稳定币是加密世界的 ChatGPT 已经进入主流,是华尔街尝试」股权化「代币的证据。而加密圈则在」代币化「股权,比如美元被代币化。」

Tabar 在 CNBC 采访中称以太坊为「重塑金融体系的蓝筹资产」,强调其在稳定币和 DeFi 应用中具有巨大潜力。传统金融背景和加密经验为 Bit Digital 的转型提供了更多的可信度,其「蓝筹资产」的言论也迎合了重振以太坊的叙事。

不过他也是位加密行业老兵,其区块链经验始于 2011 年比特币投资,2014 年转向以太坊,2016 年推动 BTCS 成为首家纳斯达克区块链企业。

加密基金、曾经投过以太坊的传统基金,也是 ETH 储备热潮的幕后推手;以太坊生态的资本网络触角广泛,或许也是以太坊网络本身强健性的另一个例证。

金钱永不眠。当 ETH 储备公司成为 2025 年的新 Meme 股,企业在转型中势必将造富一波人,目前来看,这场币股盛宴,仍未走到尽头。